Σχεδόν το 80% των προσφορών στη χθεσινή έκδοση του δεκαετούς ομολόγου, προήλθε από διεθνείς επενδυτές, σύμφωνα με αναλυτικά στοιχεία που ανακοίνωσε το Υπουργείο Οικονομικών.

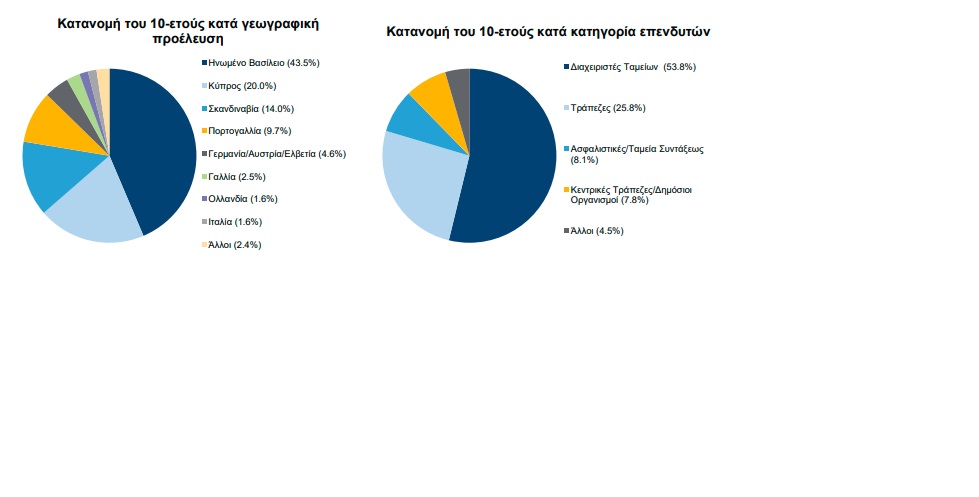

Από αυτούς τους συμμετέχοντες, το υψηλότερο ποσοστό προήλθε από το Ηνωμένο Βασίλειο (43,5%), ακολουθούμενο από τις Σκανδιναβικές χώρες (14,0%), την Πορτογαλία (9,7%), την Γερμανία και την Αυστρία (4,6%), τη Γαλλία (2,5%), την Ολλανδία (1,6%) και την Ιταλία (1,6%).

Όσον αφορά τις κατηγορίες των επενδυτών, η πλειονότητα των συμμετεχόντων ήταν διαχειριστές περιουσιακών στοιχείων (53,8%), ακολουθούμενες από τράπεζες (25,8%), ασφαλιστικές/συνταξιοδοτικές εταιρείες (8,1%) και κεντρικές τράπεζες και επίσημους οργανισμούς (7,8%).

Όσον αφορά τις κατηγορίες των επενδυτών, η πλειονότητα των συμμετεχόντων ήταν διαχειριστές περιουσιακών στοιχείων (53,8%), ακολουθούμενες από τράπεζες (25,8%), ασφαλιστικές/συνταξιοδοτικές εταιρείες (8,1%) και κεντρικές τράπεζες και επίσημους οργανισμούς (7,8%).

Ιστορικό γεγονός

Ως ιστορικό γεγονός χαρακτήρισε ο Υπουργός Οικονομικών Μάκης Κεραυνός, την προσφορά €16,5 δισ. για την έκδοση 10ετούς ομολόγου €1 δισ. της Κυπριακής Δημοκρατίας, σημειώνοντας ότι το επιτόκιο 3,25% που εξασφάλισε είναι το χαμηλότερο από όλες τις πρόσφατες εκδόσεις χωρών.

«Η Κυπριακή Δημοκρατία ζήτησε προσφορές για €1 δισ. και υπήρξε προσφορά για €16,5 δισ. Αυτό είναι ένα ιστορικό γεγονός. Πρώτη φορά συμβαίνει μία τόσο μεγάλη διάθεση για επένδυση σε ομόλογο της Κυπριακής Δημοκρατίας. Ήταν μια έκδοση με μεγάλη επιτυχία, με ένα πολύ χαμηλό επιτόκιο, 3,25%, το χαμηλότερο από όλες τις πρόσφατες εκδόσεις χωρών», ανέφερε, σημειώνοντας τις πρόσφατες εκδόσεις Ελλάδας, Πορτογαλίας, και άλλων χωρών.

Σύμφωνα με τον Υπουργό, «αυτό επιβεβαιώνει την αναγνώριση από τους ξένους επενδυτές της ορθής οικονομικής πολιτικής που εφαρμόζει η Κυβέρνησή μας, που δημιουργεί συνθήκες σταθερότητας της οικονομίας και συνθήκες ασφάλειας για τους επενδυτές».

Όπως είπε, η Κυβέρνηση είναι αποφασισμένη να συνεχίσει αυτή την ορθή πολιτική, η οποία διασφαλίζει και τη μελλοντική αναπτυξιακή πορεία της οικονομίας και δίνει και τη δυνατότητα «να μεταφέρουμε αυτά τα θετικά αποτελέσματα και στην κοινωνία μας».

«Δεν είναι πρόσθετο χρέος, είναι η αντικατάσταση κάποιου που λήγει», διευκρίνισε, απαντώντας σε ερώτηση. Υπενθύμισε ότι ήδη «έχουμε κατορθώσει να μειώσουμε το δημόσιο χρέος στο 55% περίπου, ενώ ο στόχος ήταν στο 60% στο τέλος αυτής της χρονιάς. Εμείς το πετύχαμε από το 2025. Είναι μια σημαντική εξέλιξη, γιατί δίνει τη δυνατότητα να δημιουργηθούν δυνατότητες για αύξηση των δαπανών σε αναπτυξιακά έργα και κοινωνική πολιτική».

Κύρια σημεία της συναλλαγής

Την Τρίτη 20 Ιανουαρίου στις 10:30 (ώρα Λονδίνου), η Κυπριακή Δημοκρατία ανακοίνωσε την πρόθεσή της να επιστρέψει στην αγορά με ένα νέο 10ετές ομόλογο αναφοράς, λήξης τον Ιανουάριο του 2036, με την συναλλαγή να ξεκινά στο εγγύς μέλλον, ανάλογα με τις συνθήκες της αγοράς. Αυτή αποτελεί την πρώτη νέα κοινοπραξία της Κυπριακής Δημοκρατίας από τον Ιούνιο του 2024 και την πρώτη νέα 10ετή ομολογιακή σύμβαση αναφοράς για την Κυπριακή Δημοκρατία από τον Απρίλιο του 2023, διοχετεύοντας ρευστότητα σε ένα βασικό σημείο αναφοράς τιμολόγησης της καμπύλης της Κύπρου.

Μετά από ισχυρή συμμετοχή των επενδυτών και εποικοδομητικά σχόλια κατά τη διάρκεια της νύχτας, η Κυπριακή Δημοκρατία άνοιξε επίσημα το βιβλίο για τη νέα συναλλαγή αναφοράς 10ετούς ομολόγου ύψους 1 δισ. ευρώ (WNG) το επόμενο πρωί στις 08:27 (ώρα Λονδίνου) με τις αρχικές προβλέψεις να δημοσιεύονται στην περιοχή m/s+52 μονάδες βάσεως.

Η συναλλαγή προσέλκυσε έντονο επενδυτικό ενδιαφέρον από την αρχή και στις 10:00 (ώρα Λονδίνου), το βιβλίο παραγγελιών να ξεπέρασε τα 14,5 δισ. ευρώ (εξαιρουμένου των συμφερόντων των αναδόχων), οι προβλέψεις αναθεωρήθηκαν στην περιοχή m/s+47 μονάδες βάσεως (+/-3 μονάδες βάσης WPIR).

Η δυναμική στο υψηλής ποιότητας βιβλίο εντολών συνεχίστηκε καθ' όλη τη διάρκεια του πρωινού, γεγονός που επέτρεψε στην Κυπριακή Δημοκρατία να περιορίσει περαιτέρω το spread κατά 3 μονάδες βάσεως στα m/s+44 μονάδες βάσης. Το τελικό βιβλίο προσφορών έκλεισε με συνολική ζήτηση άνω των 16,4 δισ. ευρώ (εξαιρουμένου των συμφερόντων των αναδόχων). Αυτό αντιπροσωπεύει το μεγαλύτερο βιβλίο προσφορών που επιτεύχθηκε σε κοινοπρακτική συναλλαγή από την Κυπριακή Δημοκρατία, ξεπερνώντας το προηγούμενο ρεκόρ που είχε σημιωθεί το 2023 με το Βιώσιμο Ομόλογο.

Στις 13:50 ώρα Λονδίνου, το νέο 10ετές ομόλογο ύψους 1 δισ. ευρώ τιμολογήθηκε επίσημα σε m/s+44 μονάδες βάσης, που ισοδυναμεί με απόδοση επαναγοράς 3,339% και spread +51,0 μονάδες βάσης έναντι του DBR 2,6% τον Αύγουστο-35.

Πριν από την ανακοίνωση, οι ανάδοχοι προσδιόρισαν την εύλογη αξία του νέου 10ετούς Κυπριακού ομολόγου αναφοράς στην περιοχή χαμηλού m/s+40bps. Από αυτή την άποψη, τονίζει το υπουργείο, η συναλλαγή τιμολογήθηκε με ελάχιστη παραχώρηση νέας έκδοσης, η οποία σε συνδυασμό με το ρεκόρ προσφορών που ληφθηκαν, αποτελεί απόδειξη της συνεχιζόμενης ισχυρής υποστήριξης από τη διεθνή επενδυτική κοινότητα προς την Κυπριακή Δημοκρατία, υποστηριζόμενη από τα σταθερά οικονομικά της θεμελιώδη στοιχεία και την θετική πορεία των αξιολογήσεών της.